Hvad er et realkreditlån?

Køber du en ejerbolig, kan du finansiere helt op til 80 % af købsprisen med et realkreditlån, og derfor benyttes denne lånetype ved langt de fleste boligkøb.

Men hvad er et realkreditlån? Skal du vælge et realkreditlån med fast eller variabel rente, og hvornår kan det egentlig betale sig at omlægge et realkreditlån?

I denne artikel guider vi dig igennem følgende:

- Hvad er et realkreditlån?

- Hvordan fungerer et realkreditlån?

- Renten på realkreditlån

- Hvem kan oprette et realkreditlån?

- Hvordan foregår omlægning af realkreditlån?

- Indfrielse af realkreditlån

- Opsummeret: Hvad er et realkreditlån?

Hvad er et realkreditlån?

Et realkreditlån er et boliglån, som optages i et realkreditinstitut og benyttes til køb af bolig.

Realkreditlån kan kun benyttes til køb af ejerboliger – og altså ikke til køb af andelsboliger.

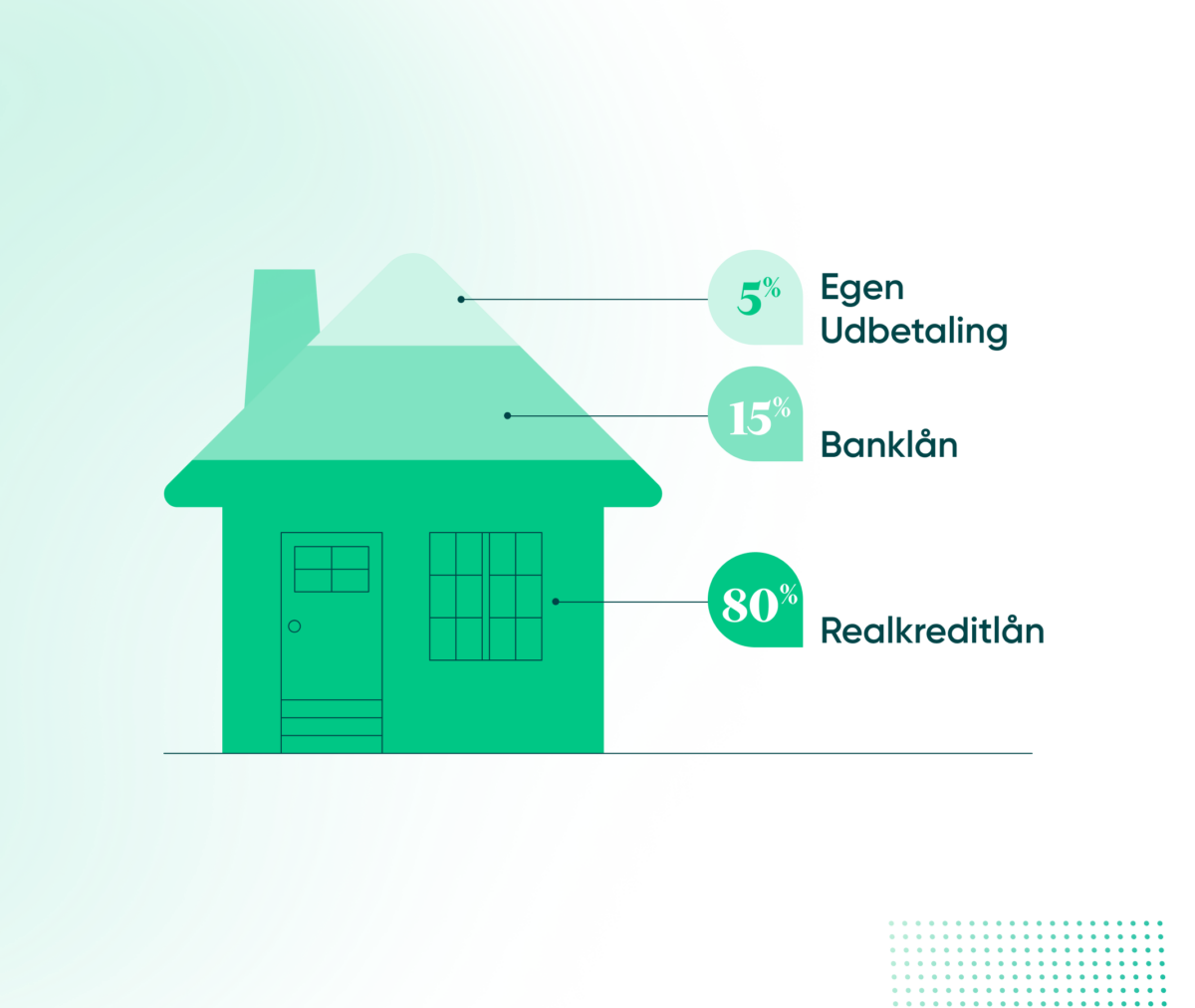

Med et realkreditlån kan du finansiere op til 80 % af din bolig. Banken kræver, at du lægger mindst 5 %, og det er derfor ofte nødvendigt at kombinere realkreditlån med et banklån, når du skal finansiere dit boligkøb.

Hvordan fungerer et realkreditlån?

Realkreditlånet finansieres af obligationer, der sælges til investorer. Af den grund fastsættes lånets rente ud fra udbud og efterspørgsel på det finansielle marked: Des højere efterspørgsel, des lavere rente.

I modsætning til et almindeligt boliglån eller et byggelån, som begge er lån uden sikkerhed, er realkreditlånet sikret i fast ejendom, idet realkreditinstituttet tager pant i din bolig, når du optager lånet, hvilket typisk foregår gennem brug af et pantebrev.

Hvor meget du kan låne med et realkreditlån, afhænger af:

- Hvilken slags bolig du skal købe.

- Eventuel friværdi i eksisterende bolig.

- Lånets formål: Boligkøb eller renovering.

- Lånets rammer som renter og afdragsfrihed.

- Hvor stort et beløb du selv kan lægge til udbetaling.

Skal du købe en ejerbolig som et hus eller en ejerlejlighed, kan du finansiere op til 80 % af købet med et realkreditlån. Skal du købe et sommerhus, kan du finansiere op til 75 % med et realkreditlån.

Da du ikke kan finansiere hele boligkøbet med realkreditlånet, er det derfor ofte nødvendigt at kombinere realkreditlån, banklån og egen formue.

Det har tidligere været muligt at finansiere et boligkøb med 80 % realkreditlån og 20 % banklån. I dag skal du dog selv lægge mindst 5 % af købesummen i udbetaling.

Hvad koster et realkreditlån?

Ligesom ved andre lånetyper, er der også en række omkostninger forbundet med oprettelse af et realkreditlån. Låneomkostninger ved et realkreditlån kan blandt andet bestå af tinglysningsafgift til staten samt diverse gebyrer til realkreditinstituttet som kurtagegebyr og lånesagsgebyr.

I tillæg til selve realkreditlånet følger desuden en række købsomkostninger såsom tinglysningsafgift, ejerskifteforsikring og omkostninger forbundet med køberrådgivning.

De fleste realkreditlån er bygget om som annuitetslån, hvor du betaler lånets rente af først, hvorefter du afdrager på lånets resterende gæld.

Beregn din udbetaling ved køb af bolig

Når du skal købe en ejerbolig, skal du selv lægge minimum 5 % af købesummen i udbetaling.

Ønsker du eksempelvis at købe en ejerbolig til 2 millioner, skal du derfor selv finansiere mindst 100.000 kr. svarende til 5 % af købesummen på 2 millioner.

Renten på realkreditlån

Realkreditlån finansieres af salg af obligationer til investorer. Renten på realkreditlån fastsættes ud fra den pris, investorerne skal have for deres investering i obligationerne.

En af fordelene ved et realkreditlån er, at både rentesats og bidragssats ofte er lavere sammenlignet med andre typer lån. Derfor anbefales det typisk, at så stor en del som muligt af dit boligkøb finansieres med et realkreditlån.

Når du skal tage et realkreditlån, skal du beslutte dig for, om du ønsker et lån med fast eller variabel rente.

Hvad er et realkreditlån med fast rente?

Ved et realkreditlån med fast rente er renten fastsat gennem hele lånets løbetid. Det er netop en af fordelene ved et fastforrentet lån, da du kender lånets rente gennem hele låneperioden og kan være sikker på, at den ikke rykker sig.

Ulempen ved et lån med fastsat rente er, at renten typisk vil være højere end ved et lån med variabel rente.

Hvad er et realkreditlån med variabel rente?

Ved et realkreditlån med variabel rente vil lånets rente følge renteniveauet i samfundet. Renten vil derfor variere i løbet af lånets løbetid.

En af de store fordele ved lån med variabel rente er, at renten typisk er lavere end ved et fastforrentet lån.

Samtidig er ulempen ved et lån med variabel rente dog, at renteniveauet kan stige, hvilket kan medføre, at du i perioder skal betale en højere månedlig ydelse for dit lån. Stiger renten på lån som følge af inflation, kan du ligeledes risikere at netop lån med variabel rente bliver ramt.

Hvem kan oprette et realkreditlån?

Et realkreditlån anvendes udelukkende i forbindelse med finansiering af køb af ejerbolig, og du kan derfor ikke anvende et realkreditlån til køb af andelsbolig. Ønsker du at købe en andelsbolig, skal du i stedet søge om et andelsboliglån.

Skal du købe en grund med henblik på at bygge et nyt hus, kan du også bruge et realkreditlån som del af din finansiering. Men hvad koster det at bygge et hus? Det bør du have et indgående overblik over, inden du søger om et realkreditlån.

Når du søger om et realkreditlån, vil realkreditinstituttet lave en vurdering af din økonomi som låntager, din evne til at betale realkreditlånet tilbage samt værdien af boligen.

Finansierer du et boligkøb med et realkreditlån, skal du selv kunne lægge minimum 5 % af købesummen i udbetaling.

Skal du spare op til udbetaling til en ejerbolig, kan du med fordel gøre brug af et budget.

Kreditvurdering ved realkreditlån

Vurderingen af din økonomi som lånets debitor fungerer som en sikkerhed for både dig og realkreditinstituttet, idet vurderingen skal sikre, at:

- Din økonomi er kompatibel med lånets renterisiko.

- Banken/realkreditinstituttet (lånets kreditor) kan få indfriet lånet.

En vurdering af din økonomi minder om en almindelig kreditvurdering. Her ser realkreditinstituttet på din indkomst, formue, rådighedsbeløb, og hvordan du tidligere har forvaltet din gæld.

Ejendomsvurdering ved realkreditlån

Når du skal finde ud af, hvor meget du kan låne i din bolig, hænger lånebeløbet sammen med, hvad din bolig er værd, uanset om du skal låne til en ny bolig eller tage lån i din eksisterende boligs friværdi.

Skal du optage et realkreditlån til boligkøb, boligrenovering eller omlægning af eksisterende realkreditlån, er en vurdering af boligens værdi med til at fastsætte realkreditlånets størrelse.

Realkreditinstituttet udfører derfor en ejendomsvurdering af boligen for at fastsætte boligens belåningsværdi. Skal du tage et lån i din eksisterende bolig, vurderes lånets størrelse ud fra, hvor meget friværdi du har i din bolig.

Hvordan foregår omlægning af realkreditlån?

Der kan være flere grunde til, at du ønsker at omlægge dit realkreditlån. Måske er din bolig steget i værdi og du ønsker at udnytte friværdien til at indfri eksisterende gæld, eller måske har du planer om at renovere din bolig og vil finansiere projektet ved at omlægge lånet.

Du kan sågar spare penge ved at omlægge dit lån, når renten falder eller stiger.

Ved omlægning af realkreditlån skifter du dit eksisterende lån ud med et andet lån. Når du omlægger et realkreditlån, kaldes det konvertering.

Der skelnes mellem tre typer af konvertering:

- Opkonvertering: Du omlægger dit fastforrentede lån til et andet fastforrentet lån med en højere rente. Ved en opkonvertering skal du betale en større ydelse hver måned, men skærer til gengæld en del af din restgæld fra. Når du betaler en højere ydelse hver måned, vil besparelsen dog på sigt blive spist op. En opkonvertering bliver derfor først virkelig fordelagtig, når du på et senere tidspunkt nedkonverterer lånet til en lavere rente.

- Nedkonvertering: Du omlægger dit fastforrentede lån til et andet fastforrentet lån med en lavere rente. Ved en nedkonvertering kan du spare penge på din månedlige ydelse ved at konvertere til et lån med en lavere rente.

- Skrå konvertering: Du omlægger dit fastforrentede lån til et lån med variabel rente eller omvendt.

Der er altid omkostninger forbundet med omlægning af lån, såsom differencerente, indfrielsesgebyr og tinglysningsafgift.

Det er en god idé at tage højde for de samlede omkostninger, og om det kan betale sig at omlægge lånet, når du overvejer at konvertere dit realkreditlån.

Hvornår kan det betale sig at omlægge realkreditlån?

Det kan sommetider være en god idé at omlægge et fastforrentet realkreditlån, når kursen går enten op eller ned. Markedsrenten bør dog rykke sig mindst 1-1,5 %, før det kan betale sig at omlægge lånet.

Der er desuden nogle grundregler, du bør huske, når du overvejer at nedkonvertere dit fastforrentede lån:

- Den nye rente bør være mindst 1 % lavere end den nuværende rente.

- Du bør have en forventning om at blive boende i din bolig i minimum 5 år.

- Du bør have en restgæld på mindst 500.000 kr. og en løbetid på mere end 10 år

Indfrielse af realkreditlån

Indfrielse af lån betyder, at du tilbagebetaler dit lån. Det kan enten ske ved lånets naturlige udløb, når den sidste del af lånet er betalt tilbage, eller ved at du betaler lånet ud før tid.

Indfrielse af et realkreditlån før tid sker ofte i forbindelse med omlægning, rentetilpasning i forbindelse med refinansiering eller ved salg af bolig.

Har du et realkreditlån i en bolig, som du ønsker at sælge, overføres realkreditlånet ikke til køber. Det betyder, at lånet skal indfries enten forud for eller i forbindelse med salg af ejendommen.

Ønsker du at indfri dit realkreditlån og betale din restgæld, bør du være opmærksom på lånets terminer og opsigelsesfrister. Du bør også lægge mærke til, at der er forskel på, hvordan realkreditlånet kan indfries for lån med fast eller variabel rente.

Uanset hvilken slags rente du har på dit lån, vil du blive opkrævet indfrielsesgebyr og gebyr for indfrielsestilbud i forbindelse med indfrielse.

Indfrielse af lån med fast rente

Vil du indfri et fastforrentet realkreditlån, sker det ved lånets termin eller gennem en straksopsigelse. Opsiger du lånet til termin, er opsigelsesfristen typisk 2-3 måneder inden termin.

Ved opsigelse til termin har du en konverteringsret, hvilket betyder, at du kan indfri lånet til kurs 100 uanset markedskurs.

Ved et fastforrentet realkreditlån er der typisk fire terminer i løbet af året. Ønsker du at indfri dit fastforrentede lån inden termin, kan du stadig indfri lånet til kurs 100.

I så fald kaldes det en pari-straksindfrielse, og du skal her betale en differencerente svarende til renten i perioden, fra du opsiger lånet og indtil den termin, hvor obligationerne kan opsiges.

Du kan trække differencerenten fra i skat ved brug af dit rentefradrag.

Indfrielse af lån med variabel rente

Ønsker du at indfri et realkreditlån med variabel rente, bør du være opmærksom på, at et lån med variabel rente består af flere korte lån frem for ét samlet. Indfrielse af realkreditlån med variabel rente foregår derfor lidt anderledes end fastforrentede lån.

Har du et rentetilpasningslån, er du kun garanteret indfrielse til kurs 100 i forbindelse med rentetilpasning. Indfrier du lånet på andre tidspunkter, kan du risikere at betale mere end lånets restgæld.

Et lån med variabel rente vil blive rentetilpasset løbende ud fra lånets type, og den aftale der er indgået om rentetilpasning:

- F1: Ved et F1-lån vil lånets rente tilpasses årligt.

- F3: Ved et F3-lån vil lånets rente tilpasses hvert tredje år.

- F5: Ved et F5-lån vil lånets rente tilpasses hvert femte år.

Når dit lån skal rentetilpasses, har du mulighed for at omlægge eller foretage ændringer på lånet. Her kan du eksempelvis vælge at konvertere lånet fra et lån med variabel rente til et fastforrentet lån.

Vil du derimod indfri dit realkreditlån i forbindelse med en rentetilpasning, er der typisk en opsigelsesfrist på 2-3 måneder forud for rentetilpasningen.

Hvad betyder konverteringsret til kurs 100 ved fastforrentede realkreditlån?

Kursen på et realkreditlån er prisen på realkreditobligationerne og påvirker derfor, hvad du ender med at betale for dit lån.

Ved indfrielse af lån til kurs 100 skal du betale 100 kr. for hver 100 kr., du skylder. Er kursen dog eksempelvis 105 betyder det, at du skal betale 105 kr. for hver 100 kr., du skylder – du skal i så fald betale mere, end du skylder i restgæld.

Har du et fastforrentet lån, har du konverteringsret ved indfrielse af lånet. Det betyder, at du har mulighed for at indfri lånet til kurs 100 uanset markedskurs. Du er på den måde sikker på, at du ikke betaler mere ved indfrielse af lånet end lånets restgæld.

Opsummeret: Hvad er et realkreditlån?

Realkreditlån er en fordelagtig lånetype, når du skal finansiere et køb af ejerbolig, da lånets rente- og bidragssats typisk er lavere end ved andre lån.

Køber du en ejerbolig, kan du finansiere op til 80 % af købet med et realkreditlån. Eftersom du ikke kan finansiere hele boligkøbet med realkreditlånet, kan det være nødvendigt at kombinere realkreditlån med et banklån.

Selv med en kombination af flere lån, skal du dog altid selv lægge 5 % af udbetalingen til din bolig. Det er derfor en god idé at afklare, hvor stort et budget du har til udbetaling, inden du begynder din boligjagt.